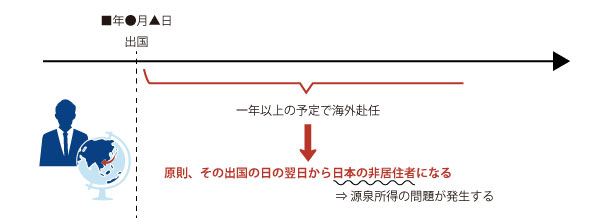

海外子会社を設立した場合、日本の従業員を駐在員として現地に派遣することも多いと思います。派遣される従業員が一年以上の予定で海外に赴任することになる場合には、原則、その出国の日の翌日から日本の非居住者となります。日本の所得税法上では、非居住者に支払われる給与のうち、国内源泉所得に該当する部分が日本において課税されることになります。

海外に赴任する駐在員に支給される給与が国内源泉所得あるいは国外源泉所得のいずれに該当するのかは、「勤務した国の労働の対価か」により判断されます。日本の税法上は日本国内での勤務に対する給与は国内源泉所得、海外での勤務に対する給与は国外源泉所得に該当しますので、駐在員の給与は原則として現地国で勤務した労働の対価となり「国外源泉所得」に該当します。したがって、海外赴任期間中に一切日本国内での勤務がなければ、国内源泉所得に該当する部分がなく、日本の所得税が課税されることはありません。

しかしながら、その海外赴任期間中に海外から日本に出張し国内で勤務するような場合は、たとえ短期間であっても国内源泉所得が生じて、日本において課税関係が生ずるケースがあるので注意が必要です。そのような場合にその給与が全て国外払いであるときは、国内勤務分の給与につき申告納税する必要があります。ただし、租税条約の短期滞在者免税規定(いわゆる183日ルール)が適用可能であれば、当該所得は免税とされ日本の所得税は課されません。

短期滞在者免税は、日本が締結している多くの租税条約において規定されており、通常下記の3要件を満たすことが要求されています。

- 日本での滞在期間が183日を超えないこと

- 報酬が日本の法人・居住者などから支払われないこと

- 報酬が日本国内の恒久的施設で負担されないこと

なお、183日のカウントについては、暦年あるいは課税年度または継続する12か月を通じて判定するなど租税条約により規定が異なります。また、その日数も例えばタイについては180日となっていますので注意が必要です。