平素は格別のご高配を賜り厚く御礼申し上げます。東京共同会計事務所のベトナムデスクです。

ベトナム進出に係る様々な税務・法務情報等を提供したいと考え、本メルマガを送らせて頂いております。

今回のテーマは、次の通りです。

1. 製造業の海外進出に係るベトナムでの課税関係

2. 知的財産法の改正

なお、各コラムは執筆者により「寄稿」されたものであり、その文責は執筆されたコラムに限定されるものであります。

製造業の海外進出に係るベトナムでの課税関係

東京共同会計事務所

日本企業の海外進出は進出先の国で駐在員事務所あるいは現地法人を設立して事業活動を行うということが今までの一般的なイメージでしたが、数年にわたるコロナ禍によって人とモノの移動が制限されたことで、既存の海外進出企業だけでなく、海外進出を検討している企業にも影響が出ているようです。

ベトナム進出の場合、現地の視察ができなくなること、さらには現地入国手続きができないことにより会社設立手続の1つの条件(現地法人の法的代表者がベトナムに駐在する必要があること)を満たすことができなくなること等により、新規の現地法人設立が減少しているようです。しかしながら、このコロナ禍をきっかけとして、人の移動を必要としないデジタルトランスフォーメーションを活用して事業活動が円滑に実施できるような、今までとは異なる事業展開を目指す対応策が見受けられます。

特にベトナムに関しては、製造技術の向上や市場としての魅力の向上等を背景として、例えば、製造業の場合、①販路拡大のために自ら現地販売子会社を設立するのではなく、現地企業による営業代行や販売代理店の活用を検討する②自ら現地で製造活動を行うのではなく、製造委託による現地生産を行う、といった傾向が見受けられています。

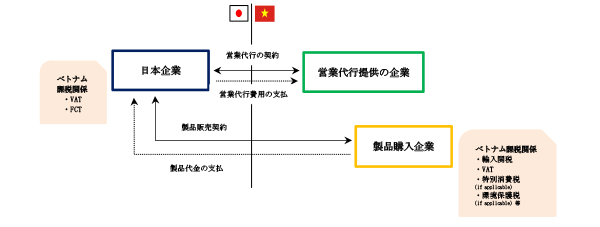

これらの「新型の海外進出」において営業代行、販売代理店又は製造委託を利用した場合のベトナムにおける一般的な課税関係について、今回から3回に分けて触れたいと思います。今回は、「日本企業が販路拡大のため現地企業(独立した第三者)に営業代行を依頼するケース」を取り上げます。

「日本企業が販路拡大のため現地企業(独立した第三者)に営業代行を依頼するケース」では、日本企業が製品を現地で販売するため、現地企業と契約を締結し、日本企業が会社の説明資料等を提供し、現地企業の従業員が現地顧客にアプローチし、製品に関する説明をした後、日本企業にその結果を報告し、日本企業が当該現地顧客と直接契約を締結するものと想定します。この場合、当該現地企業が日本企業の恒久的施設(※1)(PE)と認定されるか否かは、情報収集の内容や契約締結に関するサポートの内容等様々な状況を総合的に勘案して判断されますが、本稿においては、当該現地企業が日本企業のPEと認定されるものとしてベトナムにおける日本企業の課税関係を整理します。

1.現地企業の役務提供(営業代行)について

日本企業が現地企業によるベトナム国内での役務提供に対して支払う報酬については、ベトナムの付加価値税(以下「VAT」)が課されます。VAT税率は通常10%ですが、コロナの影響による特別措置として2022年2月1日から2022年12月31日までは8%の税率が適用されることになっています。

2.現地顧客への製品販売について

日本企業が現地企業の営業代行により現地顧客を獲得し、当該現地顧客に(日本で生産された)製品を販売する際、ベトナム国内で発生する輸送費を含む金額を製品の代金として契約を締結した場合のベトナムにおける課税は下記のように整理できます。

(ⅰ)日本企業のベトナムでの製品販売による所得に対しては、原則として外国契約者税が(申告納税が可能な一定の条件を満たす場合を除き)源泉徴収にて課税されます。外国契約者税とは、外国企業等がベトナム企業と締結している契約によりベトナムにおいて収入が発生する際に、当該収入が課税対象として課税されるものです。外国契約者税は、付加価値税(VAT)と法人税(以下「CIT」)(外国法人の場合)から構成されます。今回の取引はベトナム国内で付随サービスが提供されない単純な製品販売(かつ仕向地持込渡し)という前提なので、CITの税率は1%となり、VATは免税(※2)となります。

(ⅱ)外国契約者税は前述の通りVATとCIT(法人の場合)から構成され、ベトナムが締結している租税条約に基づき、一定の条件を満たせば、その外国契約者税のCIT分が減免される可能性があります。例えば、日越租税条約に基づき、日本企業にベトナムにおける恒久的施設PEがなければ、このCIT分が免除される場合があります。今回のケースでは、日本企業のベトナムでのPE認定がなされるので、CIT分の免税取扱いはありませんが、課税されたCIT分について日本において外税控除が適用される可能性があります。この場合、ベトナム税務当局より発行されるCIT納付証明書を証憑書類として入手する必要があるため、源泉徴収者であるベトナムの製品購入者にその書類の交付を依頼する必要があることにご留意ください。

なお、PEに関する解釈は、租税条約で定める規定に加え、ベトナム国内法である法人税通達及び租税条約の適用ガイダンスに関する通達等をもとになされます。また、租税条約の恩典を受けるためには、一定の書類を期限内にベトナム税務当局に提出する必要があります。

(ⅲ) 類似の取引で外国契約者税が課されない取引としては、ベトナム国内で付随するサービスの提供がなく、日本企業がベトナムの国境までの製品に関する責任、費用及びリスクを負担し、ベトナムの購入者がそのベトナムの国境以降、製品に関する責任、費用及びリスクを負担する場合があります。この条件を満たせば、日本企業の販売製品の代金に対して外国契約者税は源泉徴収されません。

ちなみに、製品販売の際に販売者の保証サービスが付いていることが実務上多いようですが、この保証サービスが実際に行われるかどうかにかかわらず、過去においては保証サービスが付帯している取引は全て外国契約者税が課されていました。このことについて納税者と税務当局の間で様々な議論が行われた結果、現在では、輸入時において保証サービスが付帯されていても上記の条件を満たせば外国契約者税が免除されるようになっています。

3.販売製品の輸入について

輸入製品に対しては、通常、輸入関税及び輸入付加価値税が課されます。また、特別消費税、環境保護税等が課されることもあります。

(ⅰ)輸入関税は、自由貿易協定FTA/EPA(以下「FTA」)に基づく一定の条件を満たせば、軽減される可能性があります。FTA上の関税率を適用するためには、現地輸入者が製品の原産地証明書(Certificate of Origin以下「CO」)を輸入税関に提出する必要があります。このCOは原則として日本企業が提出した資料に基づき日本商工会議所により発行されますが、その他に認定輸出者自ら原産品であることを自己申告するFTAや新世代のFTAと呼ばれるメガFTAであるCPTPP等では「自己証明制度」が導入され、日本の生産者、日本の輸出者、(輸出者の提出した資料に基づき)現地の輸入者がCOを作成することが可能となる制度もあります。

今回の取引では、日本で生産された製品を日本からベトナムに輸出しますので、日越協定、日アセアン協定、CPTPPの各協定の原産地規則を確認することになります。各協定は原則として関税撤廃あるいは関税率削減について合意した内容を規定していますが、その撤廃あるいは削減スケジュールはそれぞれの協定で異なりますので、この3つの協定の定める原産地規則をクリアでき、かつ、一番低い関税率が適用される協定を選んで、その協定に基づきCOを準備することになります。なお、輸入関税を削減するFTA以外のもう一つの方法は、ベトナム国内法における減免措置があるかを確認し、当該減免措置の適用を受けることです。例えば、ベトナム関税法に基づく自動車裾野産業のプログラム又は自動車生産・組立のプログラムに基づき輸入される部品、スペアパーツ、コンポネント等については、一定の条件を満たせば、輸入関税が免除されます。

(ⅱ)輸入付加価値税は、通常、輸入者が輸入する際に支払うものとなります。原則としてVAT税率10%(2022年2月1日~12月31日までは8%)で、輸入産品のCIF及び関税額の合計金額に対し課税されます。従って、輸入関税額が軽減されればVAT税額も削減できることになります。

(ⅲ)VATの他、例えば、輸入品が特別消費税の適用対象(例えば、一定種類のタバコ、お酒、一定種類のエアコン等)、環境保護税の適用対象(例えば、一定種類のビニール袋等)であれば、輸入する際に当該特別消費税又は環境保護税を支払う必要があります。

以上、「日本企業が販路拡大のため現地企業(独立した第三者)に営業代行を依頼するケースについて、一定の前提に基づきベトナムの課税関係を整理してみました。取引の内容によって日本企業、販売製品に対する課税関係(課税、非課税・免税になるか、減免措置の適用有無等)が変わります。事業計画の1つの要素として取引・販売形態による課税関係を整理し、削減可能なコストの有無等を事前に把握・確認することをお勧めします。 次回、現地企業による販売代理店の例でベトナムの課税関係を整理してみたいと思います。

(※1) 事業を行う一定の場所であって企業がその事業の全部又は一部を行っているものをいいます。

(※2) ただし、輸入者が輸入する際にVATを納付する必要があります。

「寄稿」知的財産法の改正

弁護士法人 瓜生・糸賀法律事務所(https://uryuitoga.com/)

1.はじめに

2022年6月16日に現行の知的財産法(Law No. 50/2005/QH11(Law No. 36/2009/QH12、42/2019/QH14により修正補充))のいくつかの条項を修正補充する法律(Law No. 07/2022/QH15、以下「改正法」といい、同法により修正補充された知的財産法を「改正知的財産法」といいます。)が可決されました。本改正は、現行知的財産法に存する不明瞭な点の改正や国際的な合意(環太平洋パートナーシップに関する包括的及び先進的な協定(CPTPP)等)との整合性を確保すること等を目的にしています。改正法のうち、音商標に関する規定は2022年1月14日、農薬の試験データ保護に関する規定は2024年1月14日に、それ以外の規定は2023年1月1日に施行されます(改正法第3条各項)。本改正による改正箇所は多岐にわたるため、本稿では、紙面の許す限り、改正箇所のうち特許に関連する改正点をいくつか取り上げます。

2.特許に関連する改正点

(a)発明が新規性を有さない場合の追加

ベトナム法上、自然法則を利用して特定の課題を解決するための、製品又は方法の形態による技術的解決たる発明(現行知的財産法第4条第12号)が所定の要件を充足する場合に、発明独占権(Bằng độc quyền sáng chế)、有益解法独占権(Bằng độc quyền giải pháp hữu ích)(以下「特許権」といいます。)として保護されるものとされており(現行知的財産法第58条第1項、第2項)、その一要件として新規性が必要となります(現行知的財産法第58条第1項第a号、第2項第a号)。

そして、現行知的財産法は、新規性を有さない場合として、「発明登録出願書提出日前、又は優先権を享受する発明登録出願の場合において優先日前に、ベトナム国内又は国外において、使用若しくは書面での説明形態又はその他何らかの形態の下で、公然と開示されているとき」を規定していました(現行知的財産法第60条第1項)。改正法はこれに加え、「従前の出願日又は優先日を有するその他発明登録出願書において公然と公開されているが、当該発明登録出願書の提出日又は優先日以後に公開されるとき」にも新規性を有さない旨規定し(改正知的財産法第60条第1項第b号)、発明が新規性を有さない場合を追加しました。

(b)第一国特許出願義務に関する規定の新設

第一国特許出願義務とは、その国で完成した発明を、最初にその国に出願しなければ、外国に出願できないというものです。現行知的財産法の下では、Decree No. 103/2006/ND-CP(Decree No. 122/2010/ND-CPにより修正補充)第23b条が規定しています。同条は、ベトナムの組織又は個人の発明で、かつ、ベトナムで創出された発明が、以下に反して海外で工業所有権保護登録出願がなされたときには、ベトナムで当該発明が保護されないとすることで、最初にベトナムで出願することを義務付けています。

- 秘密発明でない発明については、ベトナムで発明登録出願書が提出され、当該提出日から6か月の期間が満了したときにのみ、海外で工業所有権保護要求書を提出することができる。

- 秘密発明(=国家秘密保護に関する法令の規定に従い、権限を有する機関、組織により国家秘密であると確定された発明(改正知的財産法第4条第12a号))については、海外で工業所有権保護要求書を提出してはならない。

そして、改正法は、新たに、「国防、安寧への影響を有する技術分野に属する発明で、ベトナムで創出され、かつベトナム国民でベトナムに常居する個人又はベトナム法令に基づいて設立された組織の登録権利権に属するものについては、既に安寧管理手続を実施するためにベトナムにおいて発明登録出願書が提出されたときに限り、外国で発明登録出願書を提出することができる。」との規定を追加しました(改正知的財産法第89a条第1項)。当該既定の詳細については政府が定めるものとされており(同条第2項)、政府が規定する「国防、安寧への影響を有する技術分野に属する発明」や「安寧管理手続」の具体的内容によっては、大きな影響を及ぼす可能性もあるため、留意が必要と思われます。

(c)保護証書付与の拒絶事由の追加

改正法は、発明、意匠等の登録出願に係る保護証書付与全般の拒絶事由を追加するのみならず(改正知的財産法第117条第1項)、発明登録出願の保護証書付与の拒絶事由を新設しました(改正知的財産法第117条第1a項)。新しく追加された拒絶事由を纏めると以下のとおりです。

| 発明、意匠等の登録出願に係る保護証書付与全般の拒絶事由 | 発明登録出願の保護証書付与の拒絶事由 |

|---|---|

| – 出願人が工業所有権の対象物を登録する権利を有さない又は悪意のある商標登録であると主張する根拠を有する場合 – 出願の修正及び補足が、出願書で開示又は記載された対象の範囲を拡大、又は出願書で記載された登録要求対象の性質を変更する場合 | – 保護を要求される発明が、発明登録出願の当初の明細書における開示の範囲を超えている場合 – 関連する技術分野の平均的な知識を有する者が、当該発明を実施できる程度に、発明が明細書に十分かつ明確に開示されていない場合 – 遺伝資源又は遺伝資源に関する伝統的知識に基づいて直接創作された発明について、発明登録出願が、遺伝資源又は遺伝資源に関する伝統的知識の起源を開示していない、又は誤って開示している場合 – 改正知的財産法第89a条((b)で上述)に違反して発明登録出願がなされた場合- |

3.終わりに

知的財産法の改正は、本稿で取り上げた特許関連の改正以外にも、著作権関係の改正や商標権関係の改正、保護証書の効力の終了及び保護証書の無効の場合に関する規定の整備等、多岐に亘るもので、改正知的財産法が施行された場合には一定の影響が生じることも予想されます。さらには、改正法に伴い、施行細則についても今後改正がなされるものと思われ、その内容についても引き続き注視することが望ましいものと思われます。