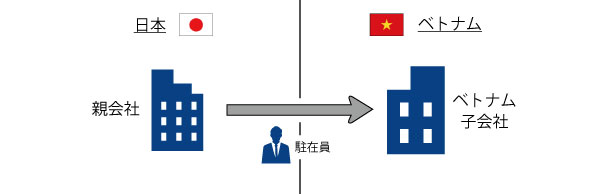

以前、別の記事で、海外に子会社を設立した際に、日本の従業員を駐在員として現地に派遣した場合に留意すべき日本の課税関係について取り上げました。今回は、子会社の所在地国における駐在員の主な税務上の課税関係について、ベトナムを例に、解説します。

ベトナム子会社で役員以外の駐在員は、以下の3つのポイントに注意することが必要です。なお、ここでいう「駐在員」とは、ベトナムに1年以上滞在する者を想定しています。

1.ベトナム居住者として適用される、ベトナムの個人所得税の累進税率

下記の❶か❷のいずれかに該当する駐在員は、ベトナムの税務上の居住者として扱われます。

- 暦年、又はベトナムに入国した日から連続する12か月の期間のうち、ベトナムに183日以上を滞在する場合

- 外国人であり、契約期間が183日以上であるベトナムでの借家契約を締結しており、かつベトナムに183日未満の滞在であるにも関わらず、外国居住者の証明書を提出できない場合

ベトナム居住者に該当する場合は、日本と同様に全ての所得に対して、ベトナムの個人所得税法上、累進税率が適用され課税されることになります。ベトナムの累進税率は、5%から35%までとなります。

2.ベトナム居住者としての、複数の控除の適用

ベトナム居住者に該当する場合、様々な所得控除が適用される可能性がありますが、条件が厳しく、証拠資料が重視される傾向があるので、控除が可能であるかについては、事前確認および証拠書類の保管等の対応を推奨します。以下で、ベトナムの駐在員に適用される可能性が高い控除項目について解説します。

- 家賃手当

給与課税の対象となる手当ですが、個人の課税所得に含まれるのは、実際の支払家賃金額、又は家賃を含まない課税所得の15%のいずれか少ない金額となりますので、支払家賃金額が限度額を超える場合は、当該超過部分が非課税となります。会社が賃貸借契約を直接貸主と締結し、請求書の宛先が会社であり、かつ会社が家賃を支払うことが雇用契約書に明記されていること等が、非課税取り扱い適用のための条件となります。

- ベトナムへの引越代

転勤のため、日本からベトナムに引越する際に発生する費用の手当が非課税となります。適用を認められるのは1回のみであるため、帰国の際の引越代の手当については、課税対象となります。その際、雇用契約書等に当該内容を明記すること等が、適用のための条件となります。

- 子供の学費手当

ベトナムにおける幼稚園から高校までの学費の手当が非課税となります。会社が学校へ直接支払うことを雇用契約書に明記すること等が適用のための条件となります。

- 一時帰国手当

日本への一時帰国(いわゆるホームリーブ)時の往復航空チケット(年1回、本人のみ対象)の手当が非課税となります。会社が支払った金額であり、かつ雇用契約書に明記すること等が適用のための条件となります。

3.ベトナムの個人所得税法上の課税初年度と翌課税年度、日本帰国時の最終年度の取り扱い

課税初年度は初めてベトナムに入国した日から1年間で算出され、次の課税年度以降は暦年で算出されます。例えば、1年の途中でベトナムに入国する場合、2024/4/1に入国した時は、初年度の課税期間は2024/4/1~2025/3/31となり、翌年の課税期間は2025/1/1~2025/12/31となります。2025/1/1~2025/12/31の課税期間の確定申告時に、初年度の課税期間である2024/4/1~2025/3/31と翌年の課税期間の重複期間2025/1/1~2025/3/31に発生する重複税額を2025/1/1~2025/12/31の課税期間の税額から差し引くことが認められます。

出向期間が完了し日本に帰国する際は、原則として、ベトナムから出国する前に自ら最終確定申告をします。一方、自ら最終確定申告ができなければ、出国日から45日以内にベトナム子会社等経由で最終確定申告を行うこともできます。なお、出国のタイミングにより、居住者と非居住者の判定が変わる可能性があるので、注意が必要です。例えば、出向期間が9月末で日本に帰国する場合、ベトナムから出国した時点で、当該年に183日以上ベトナムに滞在しているため、ベトナム居住者として最終確定申告を行うこととなり、累進税率が適用されます。一方、3月末に出向期間が終了し帰国する場合であれば、ベトナムから出国した時点で、当該年のベトナムでの滞在は183日未満になりますので、当該年はベトナム非居住者として課税され、様々な控除は認められず、税率は一律20%が適用されることとなります。なお、給与が全てベトナム国内で支払われている場合は、源泉徴収で課税が完結します。